年终盘点 | 募投退全面遇冷 VC/PE穿越寒冬

- 10

- 2022-12-29 19:06:08

- 1155

出品:新浪财经创投Plus

作者:shu

凛冬已至,寒意逼人,是2022年一级市场的真实写照。

受疫情反复、经济增速放缓、国际局势诡谲多变等不利外部因素影响,国内私募股权投资、创业投资(下文简称:VC/PE)机构今年在投资、募资和退出方面均有不同程度的收缩,股权投资行业在重压之下加速“洗牌”。

结合2021年12月1日至2022年11月30日期间(下文简称:统计区间)公开披露的各项数据和政策发展,新浪财经创投Plus对一级市场整体表现进行如下年度回顾。

募资难上加难 探索QFLP新渠道

“募资难”,其实并非是2022独有的困境。但一二级估值倒挂、宏观经济低迷、中美地缘政治动荡无疑都加剧了长期资金的避险情绪,美元基金和投资阶段偏后期的PE基金处境尤为艰难。

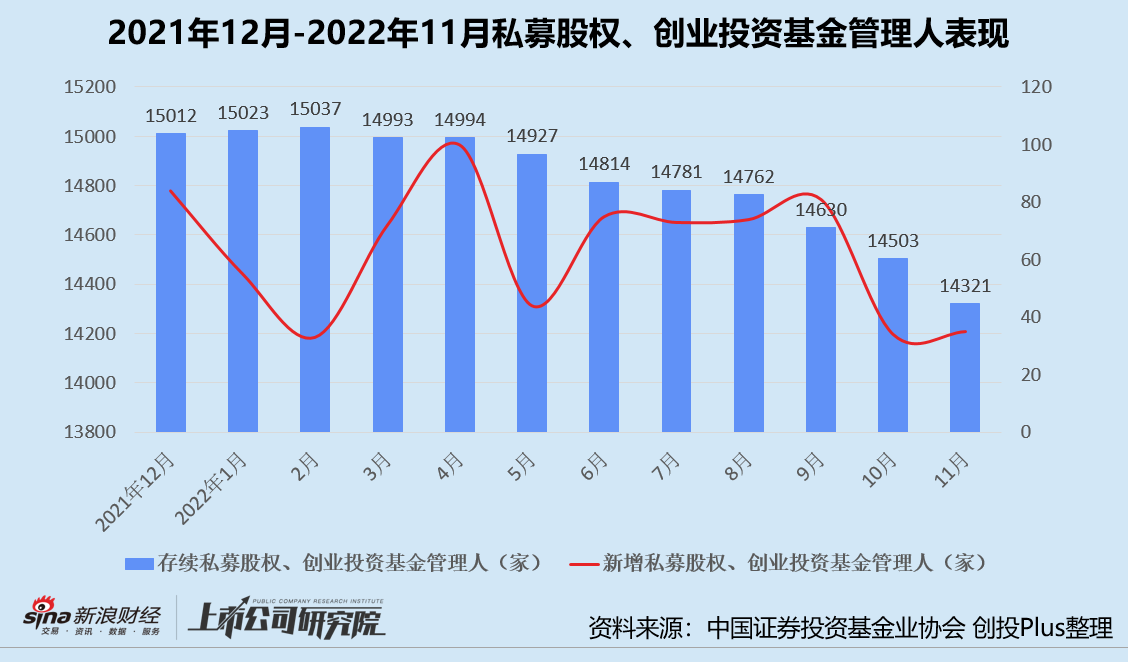

据中国证券投资基金业协会披露数据显示,2022年存续的私募股权、创业投资基金管理人数量持续下滑。由2021年底的1.50万家降至2022年11月的1.43万家,同比减少4.7%。登记通过的新私募股权、创业投资基金管理人数量继5月经历低谷后,第四季度再创新低。11月仅增加35家,同比锐减42.6%。

年内,新备案的私募股权投资基金和创业投资基金数量双双走低。其中,11月私募股权投资基金共计新增267只,同比下降38.33%,仅为1月同指标的69.4%。从规模方面来看,11月私募股权投资投资基金和创业投资基金分别实现155亿元、159.73亿元,分别同比下降54.3%、19.8%。私募股权投资基金平均规模约为5805万元,创业投资基金平均规模约为3399万元,分别较2021年同期减少25.9%和21.4%。

值得一提的是,尽管普遍形势严峻,头部机构如红杉中国、高瓴资本、蓝驰创投等仍逆势完成大规模募资。专注消费赛道的黑蚁资本,更是为第三期人民币基金募集到25亿元,刷新今年消费基金募资记录。

二八效应显著,VC/PE机构们在政策支持下积极展开自救,之中最为频繁的尝试是引入QFLP(Qualified Foreign Limited Partners,合格境外有限合伙人)。

所谓QFLP,即合格境外投资者通过资格审批和外汇资金的监管,将境外资本兑换为人民币资金,投资于境内股权投资基金。自2011年上海启动QFLP试点以来,北京、广州、重庆、深圳等超20座城市纷纷跟进完善,准入门槛逐步降低,运营模式由原来的外资公司管理外资基金,拓展至外资公司管理境内基金和国内公司管理外资基金。

今年2月,无锡市引导12只QFLP基金落地,单个基金项目最大规模为5亿美元,总规模达28.8亿美元,参与机构包括IDG资本、源码资本、经纬中国、诺基亚成长基金等。8月,鲁信创投在青岛发起设立QFLP基金,致力于扩大公司境内资产管理规模和投资规模。11月,鼎晖夹层与信用投资基金也顺利完成首支QFLP基金设立和投资项目交割,基金主要投资人LP为国际金融公司IFC等机构。

投资节奏放缓 医药、芯片仍是“重头戏”

募资端骤然收紧,“弹药”不足的VC/PE机构们唯有放缓投资节奏。

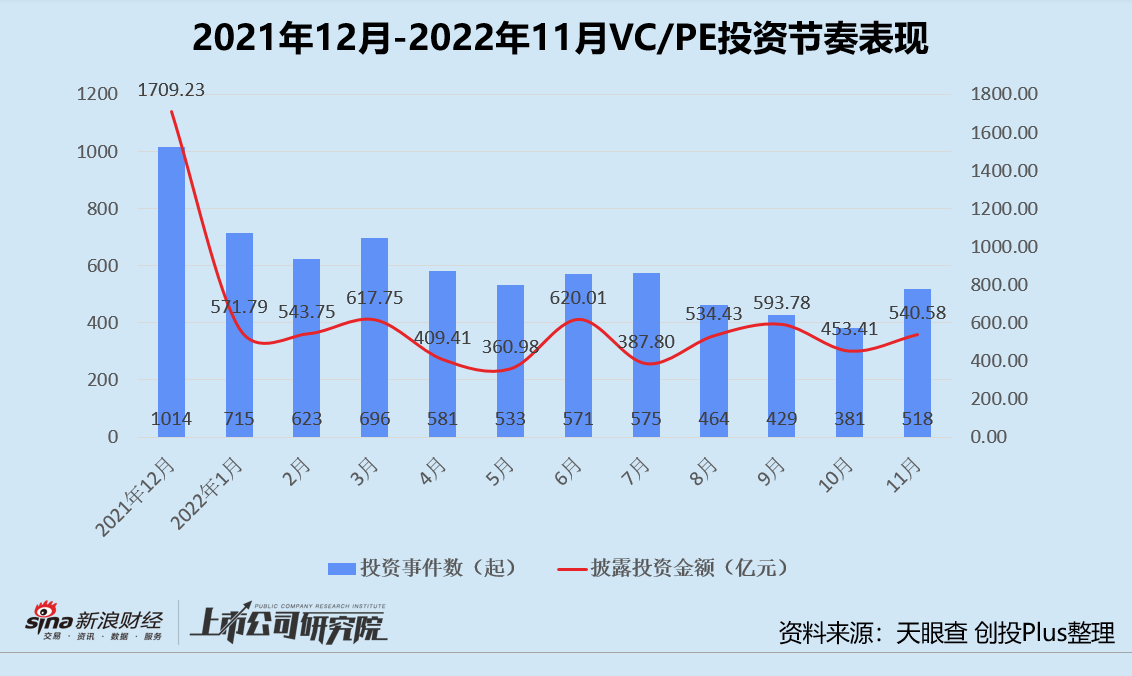

据天眼查数据显示,统计区间内一级市场共发生7100起投资事件,公开披露的投资金额约为7342.91亿元,其中2021年12月完成的投资事件投资额占比总投资额的23.28%。第二季度投资节奏最为悲观,投资事件数和投资金额分别环比下降17.2%、19.8%。三季度小幅回暖,季度总投资额为1516.01亿元,环比增长约9个百分点。

就投资阶段而言,统计区间内呈现向早期阶段倾斜的趋势。天使轮成为年内投资活跃度最高的轮次之一,投资事件数占比达24.25%,而2021年该比例为15.7%。阶段位于中后期的轮次投资事件数和投资金额全面缩水,尤其E轮及E轮以后事件数同比下降95.0%,金额同比减少94.5%。Pre-B、Pre-C和Pre-D轮的出现,也一定程度上说明VC/PE机构们在面对不确定环境时愈发谨慎。

此外,不少行业头部机构于今年推出专注早期企业的独立策略。

今年6月,源码资本发布“源码一粟”业务,宣布将投资体系中的种子阶段投资独立运营,由董事总经理张星辰主导。创业者可以通过源码官网投递创业计划,7天内就能收到回复。

8月,红杉中国成立“YUÈ”创业加速器,由红杉全球执行合伙人沈南鹏亲自带队,为处于天使轮到A轮的中国创业者提供为期6周的免费创业课程和资源服务。

高瓴资本紧随其后,9月底上线“Aseed+”种子计划,单独成立种子投资业务,由高瓴创始合伙人李良领衔。聚焦制造业、新能源、新材料、生物科技、碳中和等重点领域,计划3年时间投资100家左右种子期企业。

“投早、投小”正在成为创投圈的共识。一方面,投资早期企业的成本更低。一二级市场在估值层面产生错位,从更早期的轮次进入的机构,能有效避免浮亏的尴尬局面。另一方面,早期企业在企业管理、公司策略等方面仍不完善,有丰富资源经验的机构尽早介入有助于公司成长。

从被投企业所属地域来看,统计区间内广东省、上海市和北京市投资事件数合计3504起,占总投资事件数近5成。3个地区披露投资金额约3861亿元,是总投资金额的52.1%。重庆市和香港特别行政区受蚂蚁消金、富卫集团等大额交易影响,平均单笔投资额分别突破8亿元和7亿元,远超其他区域。

从行业分布来看,统计区间内医疗健康、先进制造和企业服务是VC/PE机构们重点关注的赛道,3个行业的投资事件数占总投资事件数约51%。医疗健康和以芯片、半导体为主导的先进制造领域总投资金额高达2318.02亿元,占总投资金额的31.6%。规模在100亿元级别以上的大额投资主要集中于金融、汽车制造、企业服务和节能环保细分领域。

消费升级赛道总投资数虽仍高于平均值,但披露的总融资额仅为188.53亿元,活跃度与2021年相比出现断崖式下跌。农业科技、商业航天等新风口涌现,分别占总投资数1.5%、0.3%。

退出途径受阻 返港、SPAC、实物分配股票何为出路?

投资热度趋弱,部分也是因为一级市场退出“堰塞湖”高筑,股权投资的主要退出途径IPO上市多方受阻。

据中信证券研究数据显示,2022年前三季度A股IPO家数分别为79、72、115,同比分别下降21%、50%、9%。过会率创下2019年以来最低值,仅为67.1%(包括主动撤回企业)。上市一年后的收盘价(后复权)跌破发行价的概率,达到2016年以来的最高值37.0%。

境外市场同样不甚乐观。截至2022年11月底,港交所共有62只新股上市,较去年同期少20家。首次公开募集金额同比下降70%,IPO市场的募资额排名跌出全球前五位。而据清科研究中心统计的数据显示,2022年前9个月内,只有8家中企赴美上市,同比下降77.8%,总融资额折合人民币约14.30亿元。

伴随中美审计底稿风波加剧,截至2022年12月15日,共有173家中概股被列入预摘牌确定名单,年内约有71.0%的中概股股价全线下跌,市值被严重低估。面临如此局面,大批中概股加速回港。据不完全统计,2022年预计共有12家中概股返港二次上市或双重主要上市,同比增长71.4%。首发募资金额约为22.04亿元,近6成公司选择以介绍方式上市,不涉及发行新股或募集资金,致力于分散潜在美股退市风险。

过程更快捷、成本更低、锁定期更短的SPAC(Special Purpose Acquisition Company,特殊目的收购公司)上市也在今年成为风潮。公开数据显示,年内已有13家SPAC公司向港交所递表,5家成功上市。发起人覆盖VC/PE机构、国资背景银行资产管理、上市公司等经验丰富的业内人士和专业机构,聚焦新经济、新消费、碳中和、医疗健康等赛道。

除此之外,证监会首次启动私募股权创投基金向投资者实物分配股票试点,拓宽VC/PE机构们退出路径,是年度热议话题。根据试点安排,私募股权基金管理人可与投资者LP约定,将基金持有的上市公司首次公开发行前股份通过非交易过户方式分配给投资者LP。此举有望解决基金管理人GP和投资者LP在项目上市后对退出时点产生的分歧,也能避免VC/PE机构集中减持造成的股价大幅波动。

10月14日,第一家实物分配股票试点花落集成电路领域的知名机构临芯投资,其旗下的专项基金上海临理投资合伙企业(有限合伙)将率先向投资者LP分配股票。天眼查公开数据披露,该基金是临芯投资2015年为承接澜起科技私有化股份而设立的,投资者LP矩阵中以“国家队”为主,包括厦门建发、深创投、同创伟业、广州金控等。

发表评论